比特币逆涨至8.3万,脱钩纳指科技股,避险属性凸显,市场格局生变?

2025年4月非农就业数据公布前夕,数字货币市场呈现出耐人寻味的独立性特征。当纳斯达克指数受特朗普政府新关税政策冲击持续下挫之际,比特币却逆势录得1.42%的涨幅。

在传统金融理论中,风险资产的定价往往与宏观经济指标保持强相关性。然而,比特币此次逆势表现打破了这一固有认知。

特朗普政府宣布对180个国家加征关税后,市场对经济衰退的预期促使联邦基金利率期货显示年内降息100个基点的概率升至78%,这种预期重构了各类资产的定价模型。

值得注意的是,纳斯达克指数作为科技股风向标,其下跌反映了市场对实体经济受冲击的担忧,而比特币的逆势上涨则暗示着数字资产市场正在形成独立的风险定价体系。

这种现象的背后存在三重传导机制:首先,数字资产市场的流动性结构已发生根本性改变。根据CoinShares最新数据显示,机构投资者在比特币现货ETF中的持仓占比从2023年的17%提升至2025年的43%,这种持仓结构变化使得数字资产市场对传统金融市场的流动性冲击具有更强的缓冲能力。

其次,地缘政治风险溢价正在被重新定价。历史数据表明,在2018年中美贸易战期间,比特币与标普500指数的90日相关性系数为0.68,而2025年该系数已下降至0.21,这种脱钩趋势反映出数字资产作为"数字黄金"的避险属性正在获得市场认可。

最后,货币政策预期传导路径出现分化。当CME美联储观察工具显示6月降息概率超过65%时,传统金融市场更关注短期流动性压力,而数字货币市场则提前贴现长期货币贬值预期。

与传统资产不同,比特币价格对宏观经济指标的响应呈现明显的非线性特征:当NFP数据高于预期时,市场将其解读为政策滞后效应;这种现象与2013年"缩减恐慌"期间的美债市场反应存在异曲同工之妙,但作用机制更为复杂。

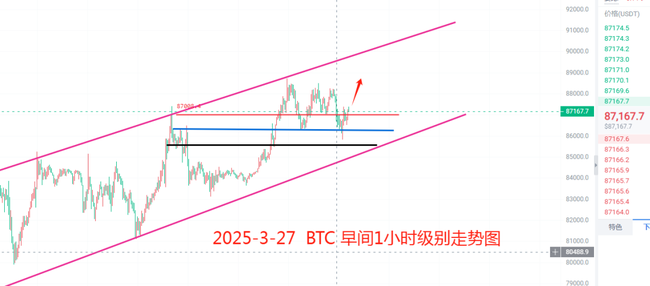

从市场微观结构分析,比特币价格稳定在77,000美元支撑位上方,反映出市场参与者的预期锚定效应。

期权市场数据提供了有力佐证:Deribit交易所的波动率曲面显示,看涨期权隐含波动率溢价持续扩大,期限结构呈现近端平坦化特征。

这种波动率形态表明,尽管存在短期政策不确定性,市场参与者仍倾向于通过期权组合构建长期风险敞口。特别值得注意的是,比特币现货与期货基差维持在年化8%-12%区间,这种持续的正向基差结构为市场提供了天然的多头激励。

值得关注的是,这种重构过程伴随着市场参与主体的代际更替——彭博社最新调查显示,投资者将比特币视为"必备资产"的比例高达62%,远超黄金的23%。这种认知差异可能在未来十年内持续影响资产配置格局。

当前市场呈现的"我赢你输"格局,实质是数字货币市场完成流动性结构转型后的必然结果。

当机构投资者通过现货ETF建立长期头寸,矿工通过衍生品市场对冲运营风险,传统做市商与算法交易商共同构建流动性池时,数字资产市场已形成自洽的生态系统。

这种演变不仅挑战着传统资产定价理论,对于政策制定者而言,理解这种非对称性博弈的深层机制,将成为构建有效监管框架的关键所在。

欢迎大家点赞收藏加关注,您的关注与阅读是我们更新的最大动力!

(文章数据来源网络,仅供参考,不构成任何投资理财建议)

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。